上周整体缺乏宏观数据的显著指引,市场情绪表现也较为谨慎。不过周中特朗普一度重新强调对欧盟的关税税率应该有50%,此番言论使得市场陷入短期的risk off情绪之中,黄金显著反弹,铜价回落的幅度并不深。随后市场可能更加担忧对于铜增加25%的关税税率,导致COMEX铜价显著上涨,地区之间的价差再次扩大。

贵金属方面,上周COMEX黄金上涨4.75%,白银上涨3.73%;沪金2508合约上涨3.76%,沪银2508合约上涨2%。主要工业金属价格中,COMEX铜、沪铜分别变动+5.96%、-0.45%。

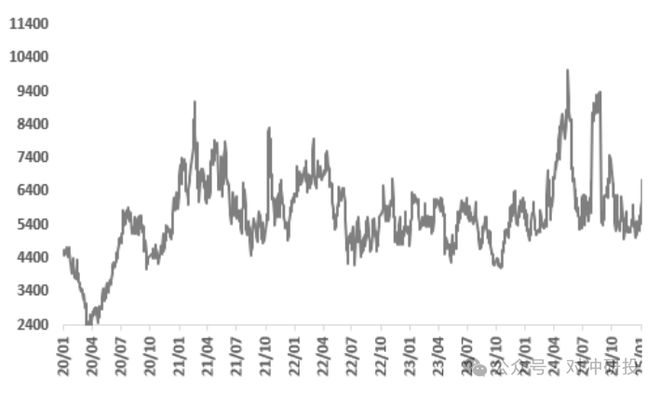

上周铜价整体仍然缺乏显著驱动,周内大部分时间横盘震荡为主,缺乏宏观数据的显著指引,市场情绪表现也较为谨慎。周中特朗普一度重新强调对欧盟的关税税率应该有50%,此番言论使得市开云网址 kaiyun官方入口场陷入短期的risk off情绪之中,但是铜价回落的幅度并不深。随后市场可能更加担忧对于铜增加25%的关税税率,导致COMEX铜价显著上涨,地区之间的价差再次扩大。

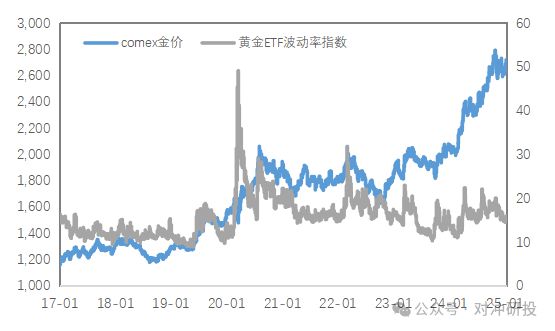

上周海外市场不确定性较前期再次增强,主要因美债信用危机引发市场担忧,同时特朗普再度提及关税问题,威胁对欧盟商品直接征收50%关税引发欧盟强烈反对,市场避险情绪由此回升,贵金属价格随之反弹。中长期来说黄金的上行趋势并未改变,海外不确定性持续叠加美元的信用逻辑依然支撑金价走强,关注海外潜在流动性风险。

上周COMEX铜价震荡偏强,上周铜价整体仍然缺乏显著驱动,周内大部分时间横盘震荡为主,缺乏宏观数据的显著指引,市场情绪表现也较为谨慎。周中特朗普一度重新强调对欧盟的关税税率应该有50%,此番言论使得市场陷入短期的risk off情绪之中,但是铜价回落的幅度并不深。随后市场可能更加担忧对于铜增加25%的关税税率,导致COMEX铜价显著上涨,地区之间的价差再次扩大。

上周SHFE铜价震荡整理,同样没有明显的方向性选择。目前国内的一些利多因素也已经被近期的价格运行消化,无论是前期的降准降息,还是4月出口数据保持韧性,抑或是贸易谈判的进展,都没有让市场变得持续亢奋。市场对后续宏观的走弱还是有比较大的担忧,不过我们也很难在近期就看到明显的下跌,即便有利空因素也需要时间来进一步发酵。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存已经开始持续交仓,库存逼近20万吨,按照进口精炼铜数据,我们认为后期美国铜库存仍有进一步累积的空间,在这种情况下,月差并没有什么特别合适的策略。

上周SHFE铜价格曲线较此前向上位移,价格曲线的back结构已经有所收敛,主要在于近期国内精炼铜社会库存有所累积,并且出库等指标也明显走弱,4月份国内精炼铜消费爆表很难在接下来两个月维持。不过我们仍然认为月差的borrow策略仍然是理想的策略,后续可以选择较远月合约逢低继续borrow。

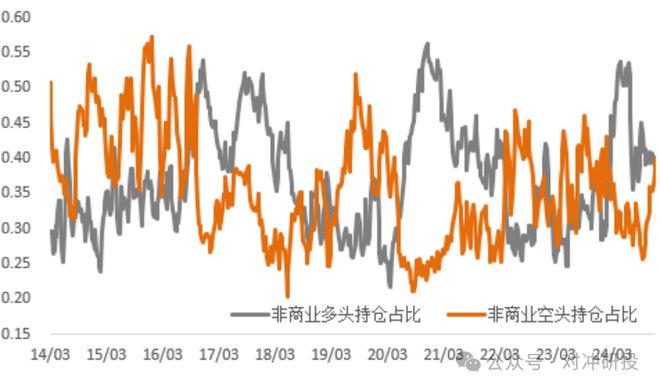

持仓方面,从CFTC持仓来看,上周非商业空占比维持低位,目前空头持仓占比回到了历史中位数区间,单从持仓来看,并没有特别明显的指引。

上周铜精矿TC周指数为-43.70美元/干吨,较上周跌0.08美元/干吨。铜精矿现货市场活跃度较低,铜精矿现货市场较为冷清,现货市场TC成交有限,TC小幅下降。BHP针对冶炼厂7月船期,作价期M+3货物,截标价格为-45美开云网址 kaiyun官方入口元/干吨,较上次截标价格-44美元/干吨有小幅下降。近期市场成交有限,市场整体交易氛围较为平静,市场参与者主要关注安托的半年谈判。BHP的价格将会影响近期的现货TC价格,但是铜精矿TC价格短期内预计将保持企稳态势。冶炼厂成本压力限制了价格进一步下行空间。

现货方面,周内铜价仍维持高位震荡运行,但部分时间随着绝对价格下移,下游新增订单有所增加,同时现货升水高位走跌明显,下游入市采购补库情绪表现提振,整体消费相对有所回升,但市场谨慎观望情绪仍存。临近端午节假,下游企业预计存在一定备货需求,但考虑到临近月底,消费虽有所回升,但增加空间或相对不多,然短期随着低价货源消化完毕,同时主流品牌流通货源仍相对较少,部分持货商仍存在一定惜售情绪,因此下周升水重心预计上抬,整体或区间运行于升150~300元/吨。

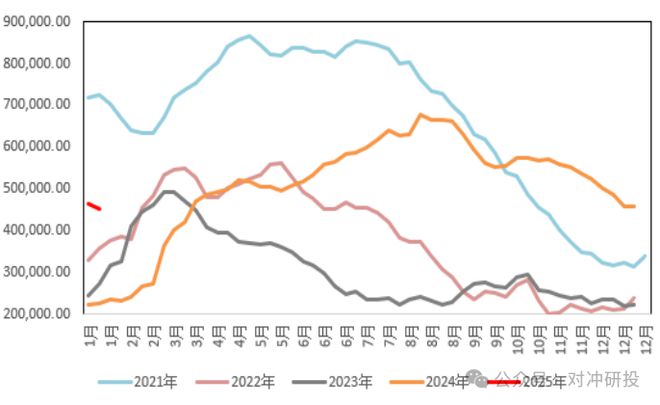

国内市场电解铜现货库存13.57万吨,较15日增0.80万吨,较19日增0.18万吨;上海市场库存环比上周继续表现增加,由于周内进口铜清关流入量相对前期有所增加,同时铜价高位震荡,下游企业部分时间采购情绪稍显谨慎,市场仓库出库量一般;下周来看,周内仍有进口铜到货流入,但国内货源仍相对较少,且节假下游备货情绪或有所显现,消费预计表现回升,库存仍有望重新下降。

国内各主流市场8mm精铜杆加工费回落明显,多数市场下跌幅度超过200元/吨;精铜杆企业订单表现略有回升,部分企业在周内进行检修;再生铜杆生产未见明显改善,市场现货交易为主;精废杆价差、再生铜杆贴水均有收窄;国内铜杆社会库存几乎持平。由于近期新增订单的减少,精铜杆企业的生产活跃度有所降低,不过随着下周检修的陆续结束,市场的产出有阶段性恢复的趋势,但依然要注意目前订单减弱后,市场企业会在月末假期择机检修。再生铜杆产销均处于偏低的状态,现货供应和前期订单的交付是主要关键点,需要注意后续行业调整的趋势对未来企业生产的影响。

上周贵金属显著反弹,COMEX金银于3207-3367美元/盎司、32.2-33.9美元/盎司区间内运行。上周海外市场不确定性较前期再次增强,主要因美债信用危机引发市场担忧,同时特朗普再度提及关税问题,威胁对欧盟商品直接征收50%关税引发欧盟强烈反对,市场避险情绪由此回升,贵金属价格随之反弹。

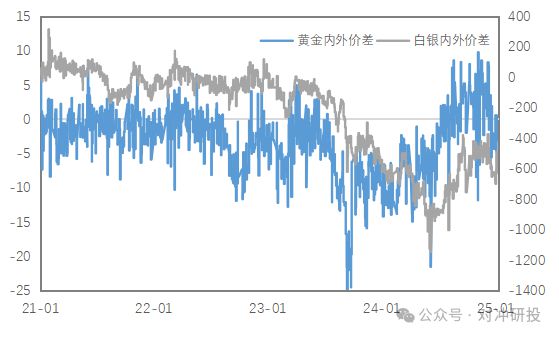

上周,黄金涨幅强于白银,金银比震荡上行;铜价震荡而黄金上涨,金铜比震荡上行;原油小幅回落,金油比显著上行。

黄金VIX小幅反弹,特朗普重新强调关税问题,避险情绪随之回升,黄金波动率有所上行。

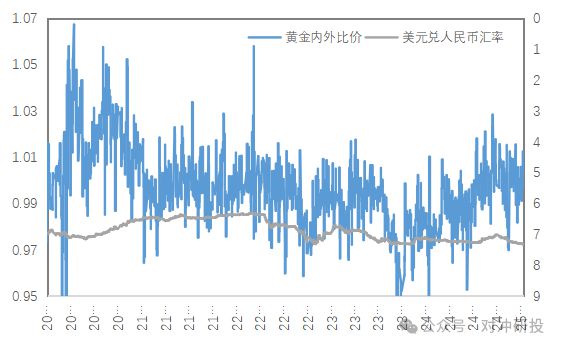

近期人民币汇率影响较前期增强,上周黄金内外价差及内外比价有所回升,白银内外价差及比价同样有所回升。

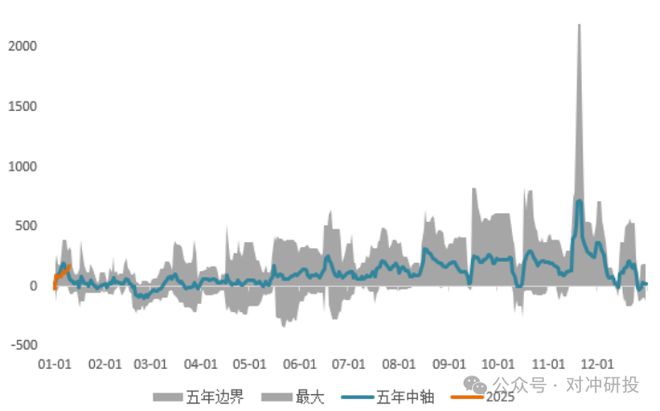

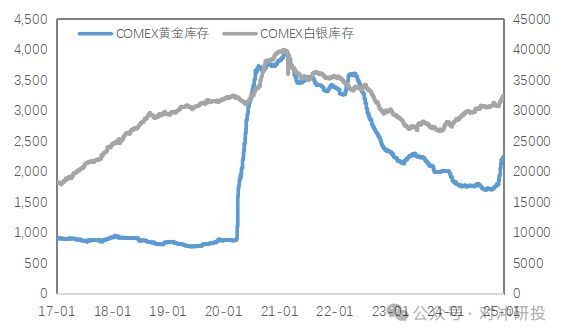

库存方面,上周COMEX黄金库存为3879万盎司,环比减少约13万盎司,COMEX白银库存约为49669万盎司,环比减少约547万盎司;SHFE黄金库存约为17.2吨,环比基本持平,SHFE白银库存约为961吨,环比增加约74吨。

持仓方面,SPDR黄金ETF持仓环比增加3.7吨至922吨,SLV白银ETF持仓环比增加303吨至14218吨;上周COMEX黄金非商业总持仓为31.2万手,其中非商业多头持仓减少129手至23.8万手,空头持仓减少2901手至7.4万手;非商业多头持仓占优,比例较上周下降至53%附近,非商业空头持仓占比下降至16.5%左右。

目前国内的一些利多因素也已经被近期的价格运行消化,无论是前期的降准降息,还是4月出口数据保持韧性,抑或是贸易谈判的进展,都没有让市场变得持续亢奋。市场对后续宏观的走弱还是有比较大的担忧,不过我们也很难在近期就看到明显的下跌,即便有利空因素也需要时间来进一步发酵。

中长期来说黄金的上行趋势并未改变,海外不确定性持续叠加美元的信用逻辑依然支撑金价走强,关注海外潜在流动性风险。

6月19日起,《铜市场策略周报》改为《金属市场周报》,报告内容将更加全面 ,同时覆盖基本金属市场(铜)和贵金属市场(黄金、白银)的一周动态、走势分析及预测 。

已订阅《铜市场策略周报》的读者将自动接收新版《金属市场周报》,尚未订阅的读者,请左下角阅读原文按纽,立即订阅!

扫描下方二维码或点击“阅读原文”,立即订阅《金属市场周报》,每周一准时通过邮件送达完整版报告!

特别声明:以上内容(如有图片或视频亦包括在内)为自媒体平台“网易号”用户上传并发布,本平台仅提供信息存储服务。

上海一快餐店19天核销了459张消费券,女老板被判刑!拿不出房租和工资,铤而走险→

广东一女子退货5万元手镯,交给快递员后被弄丢,商家:没收到货无法退款,快递:没有运费险 只能赔67.5元,当事人无奈:有运费险 只是做了退货动作

小米平板 7 Ultra 柔光版体验:玄戒O1芯片表现超预期,全能体验

TrendForce:2025 年第一季 NAND 原厂平均销售价格环比下滑 15%

谷歌 Pixel 10 系列手机改用联发科T900 后,将继续支持卫星通信